- Прослеживаемость товаров!

Из перечня товаров, сведения об обороте которых являются предметом прослеживаемости, исключены продукты питания, обувь и бытовая химия, а также бывшие в употреблении товары (за исключением холодильников и морозильников бытовых, стиральных машин и телевизоров).

Перенесен срок введения прослеживаемости бытовой техники с 1 октября 2025 года на 1 марта 2026 года, а также сроков представления сведений об их остатках - до 01.07.2026, но не позднее начала оборота таких товаров.

Инспекция МНС по Полоцкому району

- Изменения в маркировке товаров!

Перенесен срок введения маркировки средствами идентификации безалкогольных напитков и соков с 1 октября 2025 года на 1 мая 2026 года. Исключены из перечня товаров, подлежащих маркировке средствами идентификации, мобильные телефоны и ноутбуки, бывшие в употреблении.

Субъекты хозяйствования вправе до 1 марта 2029 года в отношении товаров, подлежащих маркировке средствами идентификации, реализуемых на территории сельской местности или в торговых объектах с торговой площадью менее 200 квадратных метров, не обеспечивать:

-ведение дифференцированного учета;

-считывание кодов маркировки кассовым оборудованием;

-передачу в систему контроля кассового оборудования информации о реализации маркированных товаров.

Инспекция МНС по Полоцкому району

1. Вниманию субъектов хозяйствования!

Инспекция МНС по Полоцкому району напоминает плательщикам налога на добавленную стоимость (далее – НДС) необоснованно применившим ставку НДС в размере ноль (0) процентов в отношении оборотов по реализации услуг по международной автомобильной перевозке грузов через территорию Республики Беларусь на территорию (с территории) другого государства, оказанных с 16.04.2022 по 31.12.2024 (включительно) в той части указанного маршрута, которая начинается и заканчивается на территории Республики Беларусь, о необходимости:

- не позднее 01.10.2025 представить в налоговые органы налоговые декларации (расчеты) по налогам, сборам с внесенными изменениями и (или) дополнениями;

- не позднее 20.10.2025 уплатить налоги, сборы и иные платежи. При этом пени не начисляются.

Инспекция МНС по Полоцкому району

2. О начале выдачи кодов маркировки!

С 1 августа 2025 г. оператором государственной информационной системы маркировки товаров унифицированными контрольными знаками или средствами идентификации РУП «Издательство «Белбланкавыд» обеспечена возможность получения средств идентификации белорусского образца для нанесения на безалкогольные напитки и соки, а также мобильные телефоны, ноутбуки (планшеты).

! Доступ к функционалу системы маркировки для передачи информации, в том числе полученных с 1 августа по 30 сентября 2025 г., в целях признания таких товаров маркированными будет предоставлен с 1 октября 2025 г.

Инспекция МНС по Полоцкому району

1. Вниманию субъектов хозяйствования!

В целях адаптации субъектов хозяйствования к новым условиям осуществления торговой деятельности по новым правилам, работа по организации дифференцированного учета товаров, маркированных средствами идентификации, может осуществляться в тестовом режиме, который продлится до 1 ноября 2025 года.

В рамках тестового режима субъектам торговли необходимо проводить работу по устранению выявленных в работе с маркированными товарами ошибок, налаживанию своих бизнес-процессов при приемке и реализации маркированных товаров, обучению персонала и информированию покупателей об особенностях реализации и приобретения маркированных средствами идентификации товаров.

В целях недопущения приостановки работы торговых объектов, обеспечения снабжения населения продуктами питания и предметами первой необходимости налоговыми органами меры административной ответственности за выявленные нарушения требований законодательства о ведении дифференцированного учета применяться не будут (за исключением случаев, когда такие нарушения будут свидетельствовать о сокрытии выручки от налогообложении).

Подробная информация размещена на сайте МНС: https://nalog.gov.by/news/31465/

Инспекция МНС по Полоцкому району

2. Вниманию субъектов хозяйствования!

С 1 января 2026 года на территории Республики Казахстан вводится маркировка средствами идентификации пивоваренной продукции.

В настоящее время между РУП «Издательство «Белбланкавыд» и оператором системы маркировки Республики Казахстан АО «Казахтелеком» информационное взаимодействии в отношении получения кодов маркировки казахстанского образца не налажено.

Для беспрепятственных поставок с территории Республики Беларусь в Республику Казахстан с 01.01.2026 пивоваренной продукции белорусским субъектам хозяйствования рекомендуется обращаться к своим контрагентам в Республике Казахстан для получения кодов маркировки казахстанского образца.

С перечнем пивоваренной продукции, подлежащей маркировке средствами идентификации в Республике Казахстан с 01.01.2026 можно ознакомиться на сайте МНС: https://nalog.gov.by/news/31558/

Инспекция МНС по Полоцкому району

Вниманию субъектов хозяйствования!

С 01.07.2025 года упраздняется необходимость считывать на кассовом оборудовании информацию, содержащуюся в унифицированных контрольных знаках, которыми в настоящее время маркируются большинство товаров, в том числе повседневного спроса (масло растительное, кофе, чай, безалкогольные напитки и др.), а также вести дифференцированный учет в отношении товаров, маркированных унифицированными контрольными знаками. Упраздняется и необходимость передавать информацию о реализации таких товаров в СККО.

Для товаров, подлежащих маркировке средствами идентификации (молочная продукция, обувь, шины и отдельные товары легкой промышленности – верхняя одежда, бельё столовое, пастельное и кухонное), обязанность по сканированию средства идентификации и передача сведений в СККО сохраняется. Поскольку большинство моделей нового кассового оборудования поддерживает функцию извлечения штрихового кода GTIN из средства идентификации, при реализации таких товаров будет достаточно считать только средства идентификации, что позволит упростить процесс торгового обслуживания покупателей, в том числе на кассах самообслуживания.

Инспекция МНС по Полоцкому району

Вниманию субъектов хозяйствования!

Плательщики НДС в отношении оборотов по реализации услуг по международной автомобильной перевозке грузов через территорию Республики Беларусь на территорию (с территории) другого государства, оказанных с 16.04.2022 по 31.12.2024 (включительно) в той части указанного маршрута, которая начинается и заканчивается на территории Республики Беларусь, и необоснованно применивших ставку НДС в размере ноль (0) процентов, необходимо:

- не позднее 1 октября 2025 года представить в налоговые органы налоговые декларации (расчеты) по налогам, сборам с внесенными изменениями и (или) дополнениями;

- не позднее 20 октября 2025 года уплатить налоги, сборы и иные платежи.

Сбор ягод и грибов!

1. К сведению субъектов хозяйствования!

С 01.10.2025 безалкогольные напитки, соки, мобильные телефоны и ноутбуки будут подлежать маркировке средствами идентификации согласно постановлению Совета Министров Республики Беларусь от 29.07.2011 № 1030 «О подлежащих маркировке товарах».

Для заблаговременной маркировки средствами идентификации вышеуказанных товаров выдача кодов маркировки будет осуществляться оператором государственной информационной системы маркировки товаров унифицированными контрольными знаками или средствами идентификации РУП «Издательство «Белбланкавыд» с 01.08.2025.

Обращаем внимание, что до 01.10.2025 оборот безалкогольных напитков, соков, мобильных телефонов и ноутбуков может осуществляться только при условии их маркировки унифицированными контрольными знаками.

Инспекция МНС по Полоцкому району

1. Об использовании кассового оборудования, не соответствующего новым требованиям, с 1 июля 2025 г.!

Министерство по налогам и сборам обращает внимание, что в соответствии с требованиями абзаца четвертого пункта 17 и абзаца пятого пункта 25 Положения об использовании кассового и иного оборудования при приеме средств платежа, утвержденного постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 06.07.2011 № 924/16

(в редакции, вступающей в силу с 01.07.2025, далее – Положение № 924/16) с 1 июля 2025 г. не допускается использование кассового оборудования, не соответствующего требованиям установленным постановлением Министерства по налогам и сборам Республики Беларусь, Государственного комитета по стандартизации Республики Беларусь от 14.10.2022 № 29/99 «О требованиях к кассовым суммирующим аппаратам, в том числе совмещенным с таксометрами, билетопечатающим машинам» или постановлением Министерства по налогам и сборам Республики Беларусь от 29.03.2018 № 10 «О требованиях к программной кассовой системе, программной кассе, оператору программной кассовой системы и о работе комиссии по оценке на соответствие предъявляемым требованиям» (в редакции, вступающей в силу с 01.07.2025).

Субъекты хозяйствования, которые будут продолжать после 1 июля 2025 г. использовать кассовое оборудование, не соответствующее новым требованиям, подлежат привлечению к административной ответственности, предусмотренной частью первой статьи 13.15 Кодекса Республики Беларусь об административных правонарушениях, которая предусматривает наложение штрафа до пятидесяти базовых величин, на индивидуального предпринимателя – до ста базовых величин (4 200 рублей), а на юридическое лицо – до двухсот базовых величин (8 400 рублей).

Учитывая изложенное, обращаем внимание, что размер возможного штрафа не сопоставим со стоимостью обновления либо приобретения нового кассового оборудования, в связи с чем предлагаем субъектам хозяйствования, не осуществившим мероприятия по обновлению (замене) кассового оборудования, незамедлительно принять меры по исполнению требований Положения № 924/16 и в возможно короткие сроки приобрести (заменить) свое кассовое оборудование.

Справочно. На 26.05.2025 в Республике Беларусь допущены к использованию 76 моделей (модификаций) кассового оборудования, соответствующего новым требованиям, в том числе:

46 моделей кассовых суммирующих аппаратов, 30 из которых поддерживают реализацию маркированных товаров;

30 моделей программных касс, 29 из которых поддерживают реализацию маркированных товаров.

Актуальная информация о доработке и стоимости кассового оборудования размещена на официальном сайте МНС по ссылке https://nalog.gov.by/tax_control/payment_control/documents/.

Дополнительно сообщаем, что поскольку с 1 июля 2025 г. использование кассового оборудования, не соответствующего новым требованиям, находится вне правового поля, Министерством по налогам и сборам может быть рассмотрен вопрос об удаленной блокировке такого кассового оборудования и его отключению от системы контроля кассового оборудования после наступления указанной даты.

Учитывая, что на 26 мая 2025 г. уже установили и используют кассовое оборудование 94,6 тысяч субъектов хозяйствования, сроки по переходу на кассовое оборудование, соответствующее новым требованиям, переноситься не будут!

Инспекция МНС по Полоцкому району

1. О подаче субъектами хозяйствования заявлений на осуществление административных процедур в налоговый орган в электронной форме!

С 01.01.2026 к рассмотрению налоговыми органами будут приниматься заявления на осуществление административных процедур, направленные только через единый портал электронных услуг (далее - ЕПЭУ).

До этой даты планируется поэтапное прекращение использования функционалов АРМ «Плательщик» и Личного кабинета плательщика для создания и направления на портал МНС заявлений плательщиков на осуществление административных процедур.

В течение переходного периода плательщикам необходимо принять меры по регистрации и распределению ролей в Личном электронном кабинете плательщика на ЕПЭУ (https://account.gov.by), позволяющим организовать процесс направления электронных заявлений посредством ЕПЭУ.

В АРМ «Плательщик» и Личном кабинете плательщика возможность подачи заявлений на осуществление административных процедур сохранятся только для:

- ИП, использующих мобильную цифровую подпись;

- филиалов, исполняющих налоговые обязательства юридических лиц, поставленных на учёт налоговыми органами в соответствии с п.7 ст.70 Налогового кодекса Республики Беларусь.

2. Вниманию пользователей кассового оборудования!

Замена кассового оборудования находится на завершающем этапе. С целью качественной организации работы торговых (обслуживающих) объектов, а также предотвращения возможных ошибок в работе с новым кассовым оборудованием, инспекция МНС по Полоцкому району рекомендует ознакомится с ответами на поступающие от пользователей кассового оборудования вопросы.

Ответы на часто задаваемые вопросы по использованию кассового оборудования размещены в соответствующем разделе на официальном сайте МНС (https://nalog.gov.by/actual/otvety_na_voprosy_kassy/).

1. Вниманию ВОДИТЕЛЕЙ автомобилей–такси

Налоговые органы обращают внимание ВОДИТЕЛЕЙ, непосредственно оказывающих услуги в сфере перевозок пассажиров автомобилями-такси, на обязательность соблюдения порядка приема средств платежа при оказании услуг.

Согласно пункту 164 Правил автомобильных перевозок пассажиров, утвержденных постановлением Совета Министров Республики Беларусь от 30.06.2008 № 972 «О некоторых вопросах автомобильных перевозок пассажиров» и пункту 4 Положения об использовании кассового и иного оборудования при приеме средств платежа, утвержденного постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 06.07.2011 № 924/16, по завершении поездки пассажиру автомобиля-такси ВЫДАЕТСЯ ПЛАТЕЖНЫЙ ДОКУМЕНТ (далее – ЧЕК).

За нарушение порядка приема средств платежа виновное лицо подлежит привлечению к административной ответственности по статье 13.14 Кодекса Республики Беларусь об административных правонарушениях в виде штрафа в размере до тридцати базовых величин.

В этой связи в случае приема наличных денежных средств от пассажира без использования кассового оборудования административная ответственность наступает в первую очередь для ВАС – ВОДИТЕЛИ! Кроме того, неоднократное (два раза и более в течение 12 месяцев подряд) нарушение установленного порядка приема средств платежа является основанием для исключения ВОДИТЕЛЯ из «Реестра автомобильных перевозок пассажиров в нерегулярном сообщении» (далее – Реестр).

При этом, согласно абзацу 10 части 1 статьи 28 Закона Республики Беларусь от 14.08.2007 № 278-З «Об автомобильном транспорте и автомобильных перевозках», абзацу 9 пункта 169 Правил № 972 пассажир автомобиля-такси вправе отказаться от оплаты поездки в случае оказания услуги по перевозке с неисправными, выключенными (заблокированными) программной кассой для такси или кассовым суммирующим аппаратом, совмещенным с таксометром (за исключением случаев выполнения автомобильной перевозки пассажиров автомобилями-такси, заказанной и оплачиваемой посредством электронной информационной системы только с использованием реквизитов банковских платежных карточек).

Таким образом, пассажир имеет право НЕ ОПЛАЧИВАТЬ поездку в случае неисправности кассового оборудования, либо, когда оно не включено, и, соответственно, отсутствует возможность получения ЧЕКА!

Кроме того, автомобильный перевозчик, транспортное средство, водитель транспортного средства, диспетчер такси в соответствии с Указом Президента Республики Беларусь от 25.01.2024 № 32 «Об автомобильных перевозках пассажиров» должны быть включены в Реестр (https://reestr.mtkrbti.by).

За осуществление транспортной деятельности без включения в Реестр к виновным лицам применяется административная ответственность по части 3 статьи 13.3 Кодекса Республики Беларусь об административных правонарушениях.

2. Об использовании кссового оборудования

Налоговые органы напоминают, что субъектам хозяйствования до 1 апреля 2025 года необходимо провести замену или обновление кассового оборудования! Юридическим лицам и индивидуальным предпринимателям, которые не заменили или не обновили кассовое оборудование, необходимо незамедлительно обратиться в центры технического обслуживания кассовых суммирующих аппаратов или к операторам программных кассовых систем.

Операторы программных кассовых систем:

- РУП «Издательство «Белбланкавыд»

- ООО «ЛайтВелОрганизейшн» (ООО «ЛВО»)

- ООО «АЙЭМЛЭБ»

- ООО «Настоящая цифровая»

- ООО «Центр программных инноваций»

- РУП «Беларуснефть»

Производители кассовых аппаратов

- ООО «ПРОФИСЕРВ»,

- ООО «Белсчеттехника»,

- ООО «ПРИБОРСЕРВИС»,

- ООО «Туссон»,

- УП «Альтернативные технологии»,

- ООО «НТС»

Информация о новых моделях кассового оборудования, сферах его применения и его поставщиках размещена (и обновляется) на официальном сайте Министерства по налогам и сборам в разделе Налоговый контроль/ Контроль за приемом средств платежа и использованием кассового и иного оборудования https://nalog.gov.by/tax_control/payment_control/.

За использование с 01.07.2025 кассового оборудования, не соответствующего новым требованиям, будет применяться административная ответственность согласно статье 13.15 КоАП Республики Беларусь (штраф в размере до 50 БВ, на индивидуального предпринимателя- до 100 БВ, на юридическое лицо - до 200 БВ).

1. О предоставлении учётной политики в налоговый орган в 2025 году.

Обязанность представлять учётную политику распространяется на организации, составляющие отчетность в соответствии с законодательством о бухгалтерском учете и отчетности.

1) Действующая организация при внесении в учётную политику изменений и дополнений представляет в налоговый орган эти изменения и дополнения не позднее 31.03.2025. При этом, если изменения и дополнения будут вноситься в период с 01.03.2025 по 31.12.2025, то предоставить эти изменения и дополнения следует в срок не позднее 30 календарных дней с даты их утверждения.

2) Вновь созданная в текущем году организация представляет в налоговый орган учётную политику не позднее 30 календарных дней с даты её государственной регистрации.

3) Организация, применявшая УСН без ведения бухгалтерского учёта и начавшая вести бухгалтерский учёт, представляет учётную политику не позднее последнего числа месяца, с которого ею начато ведение бухгалтерского учёта.

4) Иностранная организация, открывшая филиал или осуществляющая деятельность через постоянное представительство, представляет учётную политику не позднее 30 календарных дней со дня постановки на учёт или обновления сведений о постановке на учёт (если ранее она не предоставлялась).

Не предоставляют учётную политику:

- бюджетные организации,

- некоммерческие организации, не осуществляющие предпринимательскую деятельность,

- Национальный банк и его структурные подразделения,

- КФХ с ведением бухгалтерского учёта в книге учета доходов и расходов КФХ;

- плательщики, находящиеся в процессе ликвидации (прекращения деятельности) или в процедуре банкротства (кроме санации),

- организации, являющиеся плательщиками налога при УСН и не ведущие бухгалтерский учет (кроме случая принятия решения о признании поступающих сумм внереализационными доходами в порядке, установленном подп.2.1.6 п.2 ст.324 Налогового кодекса).

2. Представление налоговыми агентами сведений о доходах физических лиц

Не позднее 1 апреля 2025 года налоговые агенты (белорусские организации и ИП) обязаны предоставить в налоговый орган сведения по доходам, выплаченным физическим лицам.

Сведения не предоставляются в отношении доходов, которые не являются объектом обложения подоходным налогом, а также в отношении:

- доходов (выплат) несовершеннолетним гражданам Республики Беларусь, в документах которых отсутствуют сведения об их идентификационном номере;

- доходов в виде выигрышей (возвращенных не сыгравших ставок);

- доходов, относящихся к государственным секретам, банковской тайне;

- доходов ИП (кроме иностранных), нотариусов от осуществления предпринимательской, нотариальной деятельности;

- доходов, выплаченных за продукцию растениеводства, выращенную физлицами (их родственниками, свойственниками) на земельном участке, находящемся на территории Республики Беларусь;

- доходов от сбора и сдачи заготовителям лекарственного растительного сырья, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции организациям и (или) индивидуальным предпринимателям, осуществляющим в порядке, установленном законодательством, деятельность по промысловой заготовке (закупке) указанной продукции;

- доходов от сдачи вторичного сырья (вторичные полимерные, текстильные и резиновые материалы, кость, металлолом, макулатура, стеклобой);

- займов и кредитов, выданных физическим лицам, являющимся ИП, нотариусам; коммерческих займов;

- выдаваемых банками кредитов;

- микрозаймов, предоставляемых организациями, осуществляющими микрофинансовую деятельность;

- займов по договорам, заключенным посредством сервиса онлайн-заимствования;

- всех видов предусмотренных законодательством компенсаций, за исключением: компенсации за неиспользованный трудовой отпуск,

выходного пособия в связи с прекращением трудового договора и подлежащих налогообложению подоходным налогом компенсаций, выплачиваемых сверх установленных размеров;

- освобождаемых от подоходного налога доходов от профсоюзных организаций, объединений профсоюзов их членам (их близким родственникам);

- освобождаемых от подоходного налога доходов военнослужащих от общественных объединений, членами которых они являются (их близкими родственниками);

- доходов, выплачиваемых членам избирательных комиссий;

- доходов, выдаваемых в натуральной форме не по месту основной работы (службы, учебы) и освобождаемых от подоходного налога в пределах 208 рублей;

- призов и (или) подарков, полученных в натуральной форме победителями, призерами, участниками районных, областных, республиканских соревнований, смотров, конкурсов, фестивалей-ярмарок, проектов и других аналогичных мероприятий, освобождаемых от подоходного налога;

- доходов в виде дивидендов в размере, не превышающем 40 рублей за год;

- доходов, выплачиваемых близким родственникам умершего работника (военнослужащего, обучающегося) налогового агента, в том числе ранее работавшего у него, а также работникам (военнослужащим, обучающимся) налогового агента, в том числе ранее работавшим у него, в связи со смертью близких родственников;

- доходов в виде стоимости путевок, за исключением туристических, в санаторно-курортные и оздоровительные организации, оплаченных полностью или частично за счёт средств бюджета, ФСЗН, а также сумм дотаций, выделенных на удешевление стоимости путевок из средств республиканского бюджета.

Сведения подаются в электронном виде (с использованием ЭЦП) через соответствующий раздел АРМ «Плательщик», Личного кабинета плательщика или сервиса, позволяющего отправлять заполненные и подписанные ЭЦП сведения на портал МНС. Некоммерческие организации, не осуществляющие предпринимательскую деятельность, а также плательщики, находящиеся в процессе ликвидации (банкротства) и не имеющие ЭЦП, формируют сведения при помощи АРМ «Плательщик» и на USB-флеш-накопителе предоставляют их в налоговый орган по месту постановки на учёт.

3. На территории Российской Федерации подлежат маркировке консервированная продукция, корма для животных и ветеринарных препаратов

Субъектам хозяйствования - резидентам Республики Беларусь, осуществляющим экспорт таких товаров, предоставлена возможность получения кодов маркировки российского образца у национального оператора системы маркировки РУП «Издательство «Белбланкавыд» для осуществления маркировки указанных товарных групп.

Одновременно сообщаем, что в соответствии с пунктом 7.4.4. публичного договора, размещенного на сайте оператора государственной информационной системы маркировки товаров унифицированными контрольными знаками или средствами идентификации РУП «Издательство «Белбланкавыд» (далее - система маркировки) в сети Интернет по адресу https://datamark.by, оплата услуг по предоставлению и учету кодов маркировки российского образца осуществляется посредством перечисления заказчиком (субъектом хозяйствования Республики Беларусь) денежных средств на расчетный счет РУП «Издательство «Белбланкавыд» не позднее 25 числа месяца, следующего за отчетным периодом, на основании Акта оказанных услуг, сформированного оператором и направленного заказчику в течение 5 календарных дней по окончании каждого календарного (отчетного) месяца.

4. В Республике Армения с 01.04.2025 вводится маркировка безалкогольных напитков и соков средствами идентификации

Так как в Республике Беларусь в настоящее время нет возможности получения кодов маркировки армянского образца (ввиду отсутствия информационного взаимодействия между операторами белорусской и армянской систем маркировки), белорусским поставщикам безалкогольных напитков и соков для получения кодов маркировки армянского образца рекомендуется заблаговременно обращаться к своим контрагентам в Республике Армения.

Напоминаем, что в Республике Беларусь оборот безалкогольных напитков и соков до 01.10.2025 осуществляется с использованием унифицированных контрольных знаков. С 01.10.2025 эти товары будут маркироваться средствами идентификации.

5. Об обеспечении оборота товаров, подлежащих маркировке и (или) прослеживаемости, в том числе возможности их реализации конечным потребителям в условиях действия обстоятельств непреодолимой силы.

В условиях действия обстоятельств непреодолимой силы (чрезвычайных ситуаций природного и техногенного характера) возможна ситуация неработоспособности (перебоев в работе) сетей связи, выхода из строя оборудования, сокращение технического персонала либо его переориентирование на выполнение иных задач, связанных с обеспечением нормального функционирования систем жизнеобеспечения. В этой связи в целях обеспечения организации снабжения граждан основными продовольственными товарами и товарами первой необходимости допускается:

- оборот маркированных товаров, а также товаров, подлежащих прослеживаемости, с использованием товарно-транспортных и товарных накладных, составленных на бумажных носителях,

- оборот товаров, подлежащих маркировке средствами идентификации или унифицированными контрольными знаками, без нанесения маркировки и при отсутствии сведений о таких товарах в системе маркировки,

- приём средств платежа при реализации в том числе маркированных товаров без использования кассового оборудования (с оформлением квитанции о приеме наличных денежных средств – если стоимость единицы продаваемого товара составляет одну базовую величину и более, с оформлением приходного кассового ордера по окончании рабочего дня (иного периода) - если стоимость единицы продаваемого товара менее одной базовой величины)

6. Вниманию плательщиков, получающих доходы из источников Федеративной Республики Германия, а также выплачивающих доходы резидентам этой страны!

С 1 января 2025 года Германия полностью прекращает применение всех статей Соглашения между Республикой Беларусь и Федеративной Республикой Германия об устранении двойного налогообложения в отношении налогов на доходы и имущество от 30 сентября 2005 года, включая положения Протокола к нему (на уведомление о приостановлении исполнения Республикой Беларусь статей 10, 11 и 13 указанного Соглашения). В этой связи полученные (выплаченные) в результате взаимоотношений с немецкой стороной доходы могут попадать под двойное налогообложение.

7. Субъектам хозяйствования, допустившим задолженность по налогам.

Плательщик, у которого возникла задолженность по налогам, сборам (пошлинам), пеням и иным платежам в бюджет, а также задолженность по штрафам за административные правонарушения в области предпринимательской деятельности и против порядка налогообложения, обязан обеспечивать зачисление выручки от реализации товаров (работ, услуг), имущественных прав, а также внереализационных (иных) доходов на свои текущие (расчетные) банковские счета со дня образования такой задолженности до полного ее погашения. Указанное требование не распространяется на задолженность, по которой предоставлена отсрочка (рассрочка).

Нарушение данной обязанности влечет административную ответственность в виде штрафа в размере до 50 базовых величин (ст.14.9 КоАП).

8. О реализации организациями изделий, произведенных физическими лицами, осуществляющими самостоятельную профессиональную деятельность.

Отдельные виды самостоятельной профессиональной деятельности физические лица могут осуществлять только в случае, когда покупателями товаров, работ, услуг являются исключительно другие физические лица (потребители). В частности, это касается:

- изготовления и реализации бижутерии, элементов декора одежды, кошельков, перчаток, ремней, чехлов для телефонов, свадебных аксессуаров, витражей, мыла, свечей, цветов и композиций, в том числе из растительных материалов местного происхождения (за исключением композиций из живых цветов), сельскохозяйственного и садово-огородного инструмента, сооружений и принадлежностей для содержания птиц, животных, пчёл,

- реализации семян и рассады цветов и декоративных растений, животных, самостоятельно изготовленных хлебобулочных и (или) кондитерских изделий, готовой кулинарной продукции, а также продукции цветоводства и декоративных растений при наличии справки местных исполкомов о том, что они произведены продавцом (его близкими родственниками) на выделенных им участках.

Реализовывать произведенные в рамках такой деятельности товары потребителям физические лица могут как на торговых местах, ярмарках и (или) в иных установленных местными исполнительными и распорядительными органами местах; на арендуемых площадях в торговых объектах, торговых центрах, в иных объектах; с использованием глобальной компьютерной сети Интернет, так и путём заключения с юридическими лицами договоров комиссии, поручения или иных аналогичных гражданско-правовых договоров с целью реализации этих товаров потребителям.

Таким образом, субъекты хозяйствования вправе реализовывать в розницу изделия (товары, продукцию), произведенные физическими лицами, осуществляющими указанную деятельность, в рамках посреднических договоров.

1. О представлении в систему прослеживаемости сведений об остатках обуви, промаркированных в упрощённом порядке

Несмотря на то, что сроки прослеживаемости товаров (в том числе обуви) перенесены с 1 декабря 2024 г. на 1 октября 2025 г., следует позаботиться о корректном вводе информации в систему прослеживаемости.

Обратите внимание, что при представлении сведений об остатках обуви, имевшихся у субъектов хозяйствования на дату введения маркировки обуви средствами идентификации (01.11.2021), возможно указание GTIN, полученного в упрощенном порядке для маркировки этих остатков

На сегодняшний день ознакомиться с функционалом работы программного комплекса «Система прослеживаемости товаров» (для подачи сведения об остатках товаров, подлежащих прослеживаемости) плательщикам можно в тестовом режиме. Доступ (при наличии ЭЦП) обеспечивается после отправки IP-адреса, с которого будет осуществляться подключение к тестовому личному кабинету на адрес Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра., с указанием УНП и наименование плательщика.

2. Вниманию некоммерческих организаций, не осуществляющих предпринимательскую деятельность!

За налоговые (отчетные) периоды 2024 и 2025 годов таким организациям предоставлено право подавать в налоговый орган по месту их постановки на учет:

- налоговые декларации (расчеты) по налогам (сборам) в письменной форме

- сведения налоговых агентов о доходах физических лиц - в электронном виде на USB-флеш-накопителе

Алгоритм представления плательщиками-организациями налоговых деклараций (расчетов) по земельному налогу с организаций, сведений, уведомлений о земельных участках

1. С 01.11.2024 транспортная деятельность и деятельность водителей в сфере автомобильных перевозок пассажиров в нерегулярном сообщении без включения сведений в Реестр автомобильных перевозок пассажиров будет запрещена.

Автомобильные перевозки пассажиров в нерегулярном сообщении включают:

- автомобильные перевозки пассажиров автомобилями-такси,

- автомобильные перевозки предварительно организованной заказчиком автомобильной перевозки пассажиров в нерегулярном сообщении группы пассажиров к месту их работы, учебы, проведения массовых мероприятий, а также в связи со служебной командировкой и (или) обратно из таких мест,

- автомобильные перевозки, выполняемые в целях организации туристических путешествий, в том числе экскурсий, проведения свадебных, юбилейных и иных торжеств, ритуальных обрядов,

- автомобильные перевозки, выполняемые в целях транспортного обслуживания государственных органов (организаций) в случаях, предусмотренных законодательством.

Субъекты хозяйствования, осуществляющие такие перевозки, включают в в Реестр сведения о транспортных средствах (автобусах, легковых автомобилях, автомобилях-такси), об автомобильных перевозчиках, водителях и о диспетчерах.

Без включения в Реестр можно осуществлять внутриреспубликанские автомобильные перевозки для собственных нужд (перевозка своих работников к месту работы транспортным средством, находящимся у субъекта хозяйствования в собственности или на правах аренды транспортного средства без экипажа, если эта перевозка носит вспомогательный характер по отношению к основным видам деятельности, а транспорт управляется работниками самого субъекта); перевозки транспортом специального назначения, оперативного назначения и специальными легковыми автомобилями.

2. Не позднее 2 декабря 2024 года организации представляют в инспекции МНС уведомления о земельных участках.

В обязательном порядке:

- о передаче в аренду, иное возмездное или безвозмездное пользование капитальных строений (зданий, сооружений), их частей (далее – капстроений), расположенных на земельных участках, предоставленных бюджетным организациям;

- о земельных участках, занятых конструктивными элементами воздушных линий электропередачи напряжением ниже 35 киловольт, используемых энергоснабжающими организациями, входящими в состав «Белэнерго»;

- о земельных участках, предоставленных организациям для строительства или строительства и обслуживания капстроений, на которых после истечения 3 лет с даты их предоставления или госрегистрации перехода прав на такой земельный участок (изменения целевого назначения земельного участка) принято в эксплуатацию последнее из возводимых сооружений и (или) передаточных устройств;

- о земельных участках, части которых имеют разное функциональное использование (разные виды оценочных зон) и разные ставки налога;

- о служебных земельных наделах, предоставленных физическим лицам по решению районных исполнительных и распорядительных органов;

- о земельных участках промышленности, транспорта, связи, энергетики, обороны и иного назначения, расположенных за пределами населенных пунктов, предоставленных из земель лесного фонда для строительства и обслуживания линейных объектов (газопроводы, нефтепроводы, воздушные и кабельные линии электропередачи и связи и другое).

Добровольно (по желанию):

- о земельных участках, в отношении которых применяются льготы по земельному налогу;

- о фактическом использовании самовольно занятых земельных участков;

- о земельных участках, в отношении которых для организаций установлены увеличенные (уменьшенные) по решению местных Советов депутатов ставки земельного налога;

- о земельных участках, в отношении которых организации вправе применить коэффициенты, понижающие ставку в зависимости от даты ввода капстроений;

- о земельных участках с целевым назначением для строительства или для строительства и обслуживания капстроений, на которых строительство новых объектов осуществляется после госрегистрации всех ранее построенных на таких участках капстроений.

3. C целью оптимизации деятельности субъектов малого и среднего бизнеса и уменьшения их расходов, связанных с доработкой (заменой) кассового оборудования, подкорректирован действующий порядок использования кассового и иного оборудования при приеме средств платежа

Постановлением Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 26.09.2024 №704/22 внесены изменения в постановление Совета Министров Республики Беларусь и Национального банка Республики Беларусь от 06.07.2011 №924/16:

1) Урегулирование отдельных вопросов по использованию торговых автоматов для продажи товаров, выполнения работ, оказания услуг.

Постановлением №704/22 перенесен срок обязанности по использованию торговых автоматов c установленным (встроенным) кассовым оборудованием на 01.07.2026.

Данные изменения позволят операторам программных кассовых систем и производителям кассового оборудования сконцентрировать усилия на доработке кассового оборудования на соответствие требованиям и подаче заявок для проведения испытаний доработанных и новых моделей (модификаций) кассового оборудования.

2) Совершенствование порядка приема средств платежа при городских автомобильных перевозках пассажиров в регулярном сообщении.

С 01.11.2025 для юридических лиц и индивидуальных предпринимателей, осуществляющих городские автомобильные перевозки пассажиров в регулярном сообщении автобусами категории М2 (перевозки в маршрутных такси), вводится обязанность использовать платежные терминалы.

Изменения направлены на увеличение доли безналичных расчетов, и расширение возможностей потребителей в использовании безналичных способов оплаты (с использованием банковских платежных карточек, или иного платежного инструмента (например, QR-кодов)), при этом не исключают возможность осуществлять расчеты за оказанные услуги по перевозке пассажиров наличными денежными средствами.

Справочно. Платежный терминал - программное или программно-техническое средство, используемое на основании договора на оказание платежных услуг в соответствии с законодательством в области платежных систем и платежных услуг и предназначенное для регистрации операций при использовании банковских платежных карточек и (или) любого (любых) из иных платежных инструментов с последующим формированием платежного документа.

3) Упрощение требований в части осуществления дифференцированного учета данных о товарах, подлежащих товарной нумерации и штриховому кодированию.

До внесения изменений для юридических лиц и индивидуальных предпринимателей, осуществляющих продажу товаров, подлежащих маркировке, с 01.07.2025 требовалось обеспечивать дифференцированный учет данных о всех реализуемых товарах, как подлежащих, так и не подлежащих маркировке, вне зависимости от размера торговой площади торгового объекта. С учётом нововведений дифференцированный учёт потребуется только в части товаров, подлежащих маркировке. Кроме того, требования о передаче информации по кодам маркировки применяются при продаже товаров, подлежащих маркировке на территории Республики Беларусь (тогда, как ранее такие требования касались, в том числе, продажи товаров, маркируемых в соответствии с решениями Совета Евразийской экономической комиссии).

Комментарий к Постановлению №704/22 опубликован 07.10.2024 на официальном сайте Министерства по налогам и сборам Республики Беларусь https://www.nalog.gov.by

4. Схема действий субъектов хозяйствования по замене кассового оборудования

1. Вниманию пользователей кассового оборудования!!!

В Республике Беларусь 121,6 тысяч субъектов хозяйствования используют 271,6 тыс. единиц кассового оборудования, которое подлежит замене (обновлению).

Работы по замене (обновлению) парка кассового оборудования в Республике Беларусь, соответствующего новым требованиям, должны быть завершены:

до 1 января 2025 года - у субъектов хозяйствования, осуществляющих продажу товаров, маркированных унифицированными контрольными знаками или средствами идентификации;

до 1 апреля 2025 года - у субъектов хозяйствования, не осуществляющих продажу товаров, маркированных унифицированными контрольными знаками или средствами идентификации.

По состоянию на 02.08.2024 в Республике Беларусь: допущены к использованию 3 модели кассовых суммирующих аппаратов и билетопечатающих машин, которые могут использоваться в сфере услуг, транспорта и торговли, но не для реализации маркированных товаров. Это кассовые аппараты ООО «ПРОФИСЕРВ» (PS ПБПМ), ООО «Белсчеттехника» (БСТ-микро-Ф), ООО «ПРИБОРСЕРВИС» (ОКА МК);

допущены к использованию 3 модели программных касс, которые можно использовать при реализации маркированных товаров. Это программные кассы, размещенные в центрах обработки данных РУП «Издательство «Белбланкавыд» (Online-касса), ООО «ЛВО» (LIGHT KASSA BEL), ООО «АЙМЛЭБ» (IKASSA Dusik Cloud).

В настоящее время проходят оценку еще 6 моделей программных касс, которые можно использовать при реализации маркированных товаров.

Ассоциация «Кассовые аппараты, компьютерные системы и торгово-технологическое оборудование» проинформировала, что по состоянию на 1 июля 2024 года заявителями продолжалась работа по доработке (разработке) программного обеспечения 25 моделей кассовых аппаратов под новые требования. По 13 моделям кассовых аппаратов готовность составляет от 70% до 99%, по 1 модели готовность доработки составляет 50%, по 7 моделям готовность доработки составляет от 10% до 30%, по 4 моделям программное обеспечение не дорабатывалось по различным причинам. Ассоциацией также заявлено об отказе в доработке следующих 10 моделей кассовых суммирующих аппаратов:

POS-терминал «PS-POS» (исполнение ECU) с пакетом прикладных программ «PS Торговля+» версии 2.0 (заявитель ООО «ПРОФИСЕРВ»);

пакеты прикладных программ:

Фармасервис/Розница, версия ПО 6.0.9 (заявитель ООО «ТУССОН»);

Реет:Фронт:Касса версия ПО 4.0 (заявитель ООО «ККС»);

POSitive:Cheek версия ПО 2.9 (заявитель ООО «ККС»);

POSitive:Cash версия ПО 2.9 (заявитель ООО «ККС»);

POS BW: Касса версия ПО 4.97 (заявитель ООО «ККС»);

likoFront версия ПО 7.1 (заявитель ООО «ККС»),

Тем самым усматриваются высокие риски недоработки и не поставки кассовых аппаратов в сроки, позволяющие в нормальном режиме заменить или обновить их у пользователей.

Чтобы избежать напряженности и негативных последствий для пользователей кассового оборудования, рекомендуем пользователям кассовых суммирующих аппаратов, в первую очередь моделей, которые не будут дорабатываться, незамедлительно обращаться к вышеуказанным операторам программных кассовых систем и переходить на использование программных касс. Это позволит в плановом режиме заменить ваше кассовое оборудование, избежать очередей, а также привлечения к административной ответственности.

Также предлагаем всем пользователям кассового оборудования уже сейчас обратиться к операторам программных кассовых систем (РУП «Издательство «Белбланкавыд», ООО «ЛВО», ООО «АЙЭМЛЭБ», ООО «Настоящая цифровая», ООО «Центр программных инноваций»), производителям кассовых аппаратов (ООО «ПРОФИСЕРВ», ООО «Белсчеттехника», ООО «ПРИБОРСЕРВИС»), для заключения договоров на поставку кассового оборудования и установления мер ответственности за их несоблюдение, подачи заявок на замену (обновление) программных касс и кассовых аппаратов. Это необходимо для планирования работы операторов программных кассовых систем, производителей (заявителей) кассовых аппаратов, центров технического обслуживания, РУП «Информационно - издательский центр по налогам и сборам», а также для планирования работы ваших объектов торговли и оказания услуг.

Если сегодня вами не будут предприняты необходимые меры по замене или обновлению вашего кассового оборудования, завтра вы столкнетесь с рядом проблем, включая очереди и длительные ожидания центров технического обслуживания, операторов программных касс, которые не позволят вам к запланированным срокам, а именно к 1 января 2025 года и к 1 апреля 2025 года обновить кассовое оборудование.

С 1 июля 2025 года за использование кассового оборудования, не соответствующего новым требованиям, к субъектам хозяйствования будет применяться административная ответственность за нарушение порядка использования кассового оборудования (статья 13.15 Кодекса Республики Беларусь об административных правонарушениях).

Сроки перехода на новое кассовое оборудование определены и переноситься не будут!!!

2. Оператор ПКС - РУП «Издательство «Белбланкавыд» уже сегодня ГОТОВ к подключению субъектами хозяйствования программной кассы «Online-касса 2.0», соответствующей новым требованиям законодательства.

Версия программной кассы «Online-касса 2.0» в отношении новых требований законодательства обеспечивает:

- соответствие кассовых документов формату, закрепленному в Постановлении Министерства по налогам и сборам Республики Беларусь от 29 марта 2018 №10 «О требованиях к программной кассовой системе, программной кассе, оператору программной кассовой системы и о работе комиссии по оценке на соответствие предъявляемым требованиям»;

- реализацию товаров, подлежащих маркировке средствами идентификации и унифицированными контрольными знаками на территории Республики Беларусь;

- дифференцированный учет данных о реализуемых товарах;

- возможность выполнения операции изъятия для выдачи наличных денежных средств держателям банковских платежных карточек;

- личный кабинет пользователя;

- помощь в подключении и регистрации кассы.

Программная касса «Online-касса 2.0» работает в онлайн-режиме, что позволяет отказаться от дополнительных физических носителей (флеш-токенов) средств контроля оператора, что, в свою очередь, не требует их оплаты, исключает возможность случайной поломки или утери, изменения или удаления данных, расхождений в отчетах и пр. При работе с программной кассой «Online-касса 2.0» информация о кассовой операции передается в центр обработки данных в момент ее совершения.

Наличие собственного центра обработки данных, расположенного в современном дата-центре, отвечающего всем требованиям безопасности уровня TIER III позволяет обеспечить надёжную и бесперебойную работу программной кассовой системы в режиме 24/7/365. Специалистами предоставляется комплексная техническая поддержка пользователей программной кассы и сопровождение партнеров на каждом уровне внедрения. Предлагаемое решение позволяет комплексно решать вопросы хранения, обработки и передачи данных, статистической и управленческой отчетности, расчета налогов, реализации товаров, подлежащих маркировке т.п.

Существует возможность интеграции различных программных продуктов по протоколу обмена данными (API) программной кассовой системы и API личного кабинета. Готовы предоставить описание API для ознакомления, чтобы пользователи могли проверить, какие бизнес – процессы можно улучшить при помощи интеграции с Оператором. Описание API и доступ к тестовой зоне предоставляются бесплатно.

РУП «Издательство «Белбланкавыд», являясь сервисным агрегатором, также предоставляет возможность пользователям программной кассы «Online-касса 2.0» подключиться к сервису E-POS «CheckMe» от ОАО «НКФО «Единое расчетное и информационное пространство», преимуществом которого является альтернативный способ безналичной оплаты по QR – коду.

Оператором ПКС налажено взаимодействие со следующими партнерами, которые являются крупными поставщиками широкого перечня SMART POS – терминалов «3в1»: ООО «ЛАНКАРД», ООО «СейлСервиСолюшенс», ООО «Эксат-Бел» и ОАО «Банковский процессинговый центр», на чьих устройствах успешно функционирует наше АРМк - мобильное приложение «Электронный чек».

Работа организована по принципу SaaS, что предусматривает единую плату за доступ к сервису с соответствующей технической и информационной поддержкой без каких-либо дополнительных скрытых платежей.

Стоимость услуги осуществляется исходя из выбранного тарифа за одну зарегистрированную и подключенную программную кассу в месяц:

- Тариф «Базовый» - 12 (Двенадцать) рублей с НДС;

- Тариф «Расширенный» - 21 (Двадцать один) рубль с НДС.

Тариф «Расширенный» предоставляет дополнительно сервисы, при помощи которых можно однозначно определить необходимость маркировки товара, тип кода маркировки, его легальность, сформировать реестр сверки количества кассовых документов по товарам, выведенным из оборота и др.

Все текущие пользователи программной кассы версии 1.0 будут переведены на обновленную версию программной кассы ««Online-касса 2.0» до 1 января 2025 года без необходимости перерегистрации кассового оборудования.

Больше информации о программной кассе ««Online-касса 2.0» Вы найдете в прилагаемой презентации по ссылке http://gofile.me/61erP/HahFPgPCP и на сайте www.4ek.by.

3. О маркировке товаров унифицированными контрольными знаками и средствами идентификации (далее – средства маркировки) производителями маркируемых товаров (включая молочную продукцию).

По общему правилу для корректного введения в оборот маркируемых товаров производителям необходимо соблюдать последовательность: сначала товар должен быть произведен (упакован), затем на него наносятся средства маркировки, затем соответствующая информация не позднее даты отгрузки товаров из мест производства (упаковки, хранения) и до их реализации вносится в систему маркировки.

Дата маркировки товаров, которая соответствует дате внесения информации об использовании средств маркировки, не может быть ранее даты их фактического производства. В противном случае оборот таких товаров из-за внесения в систему маркировки недостоверных сведений будет осуществляться с нарушением установленного законодательством порядка, что влечёт административную ответственность в отношении всех участников оборота (и производителей, и последующих продавцов).

4. Налог на добавленную стоимость (НДС) при оказании услуг в электронной форме.

Иностранные организации и ИП – резиденты государств-членов ЕАЭС при оказании услуг в электронной форме физическим лицам Республики Беларусь (в том числе белорусским ИП) обязаны встать на учёт в инспекции МНС по г. Минску в качестве плательщиков НДС. Если белорусский ИП приобретает электронные услуги у иностранного субъекта хозяйствования, не ставшего на учёт в Республике Беларусь, то в отношении таких услуг до постановки на учёт продавца НДС уплачивает белорусский покупатель. При приобретении таких услуг белорусской организацией исчислить и уплатить НДС обязана белорусская организация независимо от состояния на налоговом в Республике Беларусь учёте иностранного продавца.

5. Во избежание ошибок при расчёте НДС не забываем проводить анализ данных на портале электронных счетов-фактур (ЭСЧФ)

В разделе «Предварительный контроль» можно сверить данные, указанные в ЭСЧФ, с показателями налогового учёта, которые вносятся в налоговую декларацию (расчёт) по НДС.

В разделе «Мониторинг сделок» можно проверить фактическую загрузку выставленных исходящих и подписанных входящих ЭСЧФ.

В разделе «Отчеты и аналитика» можно сформировать подробный анализ данных из ЭСЧФ, а также просмотреть общий список выставленных и полученных ЭСЧФ за определенный период.

1. Изменения в области маркировки и прослеживаемости товаров

В Совет Министров Республики Беларусь на рассмотрение внесен проект постановления «Об изменении постановлений Совета Министров Республики Беларусь от 29.07.2011 №1030 и от 23.04.2021 №250», которым предусматривается следующее:

С 01.12.2024 подлежат прослеживаемости: молочная продукция, бакалейная продукция (чай, кофе, масло растительное, мука, крупы, макароны), печенье, пряники, шоколад, обувные товары, сложнобытовая техника (пылесосы, утюги, машины стиральные и посудомоечные, комбайны кухонные, микроволновые печи, мулътиварки, фены, электрочайники, дрели, варочные панели), средства моющие для стирки.

С 01.02.2025 безалкогольные напитки, соки, мобильные телефоны и ноутбуки включаются в перечень товаров, подлежащих маркировке средствами идентификации, и, соответственно, исключаются из перечня товаров, подлежащих маркировке унифицированными контрольными знаками.

Субъекты хозяйствования обязаны использовать электронные накладные (ЭТН) при осуществлении операций, связанных с оборотом товаров:

- включенных в перечень ЕАЭС и (или) перечень товаров, подлежащих прослеживаемости (абз.4 ч.1 п.14 Положения о функционировании системы прослеживаемости товаров, утвержденного Указом Президента Республики Беларусь от 29.12.2020 №496 «О прослеживаемости товаров»);

- подлежащих маркировке средствами идентификации, не содержащими элементы (средства) защиты от подделки или знак защиты (п. 3 Положения о маркировке товаров средствами идентификации, утвержденного Указом Президента Республики Беларусь от 10.06.2011 №243 «О маркировке товаров»).

Исходя из вышеизложенного, субъектам хозяйствования, осуществляющим производство, приобретение и (или) реализацию:

- молочной, бакалейной продукции, печенья, пряников, шоколада, обувных товаров, сложнобытовой техники, средств для стирки – необходимо организовать работу по использованию ЭТН при обороте таких товаров и ведения партионного учета в разрезе каждого приходного документа с 01.12.2024;

- безалкогольных напитков и соков, мобильных телефонов и ноутбуков - организовать работу по маркировке товаров средствами идентификации, в том числе по использованию ЭТН при обороте товаров, маркированных средствами идентификации, не содержащие элементы (средства) защиты от подделки или знаки защиты с 01.02.2025.

Справочно. Рекомендации для субъектов хозяйствования, осуществляющих оборот товаров, в отношении которых с 1 декабря 2024 г. вводится механизм прослеживаемости, размещены на официальном сайте МНС в разделе «Прослеживаемость товаров» по адресу: https://nalo>g.gov.by/tax_control/control_ of_ goods/traceability/.

2. О порядке исчисления и уплаты НДС в отношении товаров, приобретенных за наличных расчет и ввезенных на территорию Республики Беларусь с территории Российской Федерации.

При ввозе товаров на территорию Республики Беларусь с территории государств - членов Евразийского экономического союза (ЕАЭС) у субъектов хозяйствования возникает обязанность по исчислению и уплате НДС.

В данном случае организации независимо от применяемой ими системы налогообложения обязаны представить в налоговый орган по месту постановки на учёт:

- заявление о ввозе товаров и уплате косвенных налогов с приложением документа, подтверждающего перемещение товаров с территории государства-члена ЕАЭС на территорию Республики Беларусь,

- налоговую декларацию (расчет) по НДС при ввозе товаров на территорию Республики Беларусь с территории государств - членов ЕАЭС.

Организации также обязаны создать и направить на портал МНС электронный счёт-фактуру.

До 01.01.2024 предоставлялась налоговая декларация (расчет) по НДС с заполнением части II «Расчет суммы НДС, взимаемого налоговыми органами при ввозе товаров на территорию Республики Беларусь». С 01.01.2024 Расчёт выделен в отдельную форму декларации.

При непредставлении (несвоевременном представлении) налоговой декларации (расчета), а также за неуплату (неполную уплату) сумм «ввозного» НДС к плательщику применяются меры административной ответственности, предусмотренные статьями 14.2 и 14.4 КоАП, размеры которой варьируются в зависимости от периода просрочки, размера неуплаченного налога, повторности.

3. О применении субъектами хозяйствования льгот, установленных подпунктом 1.1-1 пункта 1 Указа Президента Республики Беларусь от 22.09.2017 №345 «О развитии торговли, общественного питания и бытового обслуживания» (далее – Указ).

С 1 января 2024г. по 31 декабря 2028г. все организации, осуществляющие на территории сельской местности розничную торговлю (в торговых объектах, на торговых местах на рынках, на ярмарках), общественное питание (в объектах общественного питания), или оказывающие бытовые услуги, вправе применять освобождение по налогу на недвижимость; земельному налогу; арендной плате за земельные участки, находящиеся в государственной собственности, и пониженную на 50% ставку налога на прибыль. Аналогичные налоговые льготы могут применять микроорганизации, оказывающие бытовые услуги и услуги общепита на территории малых городских поселений.

Нормы подпункта 1.1-1 Указа распространяют своё действие на отношения, возникшие с 1 января 2024 года.

Перечни населенных пунктов и территорий Витебской области, на которых будут действовать налоговые льготы, определены решением Витебского областного Совета депутатов от 22.05.2024 №26, которое вступает в силу с 01.07.2024.

Таким образом, на территории Витебской области при соблюдении иных условий и требований, установленных Указом, правом на применение льгот с 01.01.2024 субъекты хозяйствования могут воспользоваться после 01.07.2024.

Льготы по налогу на прибыль могут быть реализованы при условии ведения в установленном законодательством порядке раздельного учета выручки и затрат по деятельности в рамках Указа. Освобождение от имущественных налогов предоставляется по капитальному строению (зданию, сооружению) и земельному участку в целом независимо от направления использования (неиспользования) их частей, в квартале, в котором юридическое лицо имеет право на льготу.

Сведения о льготах и используемых объектах, отражаются при заполнении соответствующих налоговых деклараций (расчётов) отдельно по каждому платежу.

4. Об использовании платёжных терминалов

Юридические лица и индивидуальные предприниматели при осуществлении розничной торговли автотранспортными средствами, мотоциклами, мехами, антиквариатом, развозной торговли, деятельности хостелов, оказании услуг по доставке продукции общепита, услуги ксерокопирования и сканирования, услуг агроэкотуризма, а также при аренде автомобилей без водителя обязаны иметь платёжный терминал для предоставления возможности покупателю произвести расчет за покупку с использованием любого (любых) из платежных инструментов. При этом исполнить такую обязанность можно не только путём приобретения и использования платежного терминала как такового, но и использования программного обеспечения, позволяющего принимать безналичные платежи.

Так, сканирование QR-кода посредством платежного инструмента в виде мобильного приложения, установленного на мобильном устройстве покупателя, при осуществлении оплаты за реализованные товары, выполненные работы, оказанные услуги покупателем сопровождается формированием платежного указания и инициированием платежа с фактическим использованием программно-технического средства. В данном случае мобильное устройство покупателя с установленным на нём мобильным приложением по сути является платёжным терминалом

5. Вниманию субъектов хозяйствования!

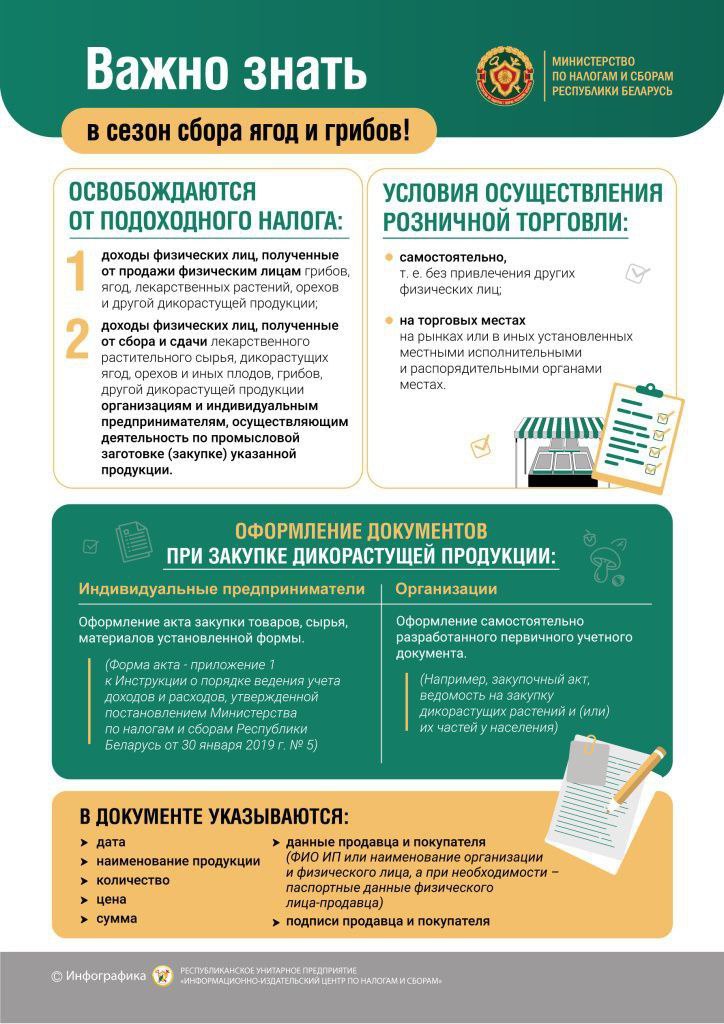

1. Деятельность организаций по промысловой заготовке (закупке) лекарственного растительного сырья, дикорастущих ягод, орехов и иных плодов, грибов, другой дикорастущей продукции.

Закупка организацией за наличный расчет у населения ягод, грибов, орехов и другой дикорастущей продукции оформляется самостоятельно разработанным первичным учетным документом (например, ведомостью на закупку, закупочным актом, где указываются дата, наименование продукции, количество, цена, сумма, данные продавца и покупателя, а также подписи продавца и покупателя).

Требования к первичным документам определены статьёй 10 Закона Республики Беларусь «О бухгалтерском учете и отчетности» от 12.07.2013 №57-З.

При этом следует помнить об уплате сбора с заготовителей (кроме случаев, если плательщиком внесена плата за побочное лесное пользование либо применено освобождение от неё). Сбор не уплачивается организациями, применяющими УСН. Также обратите внимание, что при продаже закупленной у населения продукции ниже цены закупки налоговая база по НДС определяется исходя из цены реализации, а не из цены приобретения (по правилам, установленным п.42 ст.120 НК для товаров, с момента приобретения которых прошло менее 1 года).

2. О доработке кассового оборудования

С 01.07.2025 к кассовому оборудованию будут предъявляться новые требования, установленные:

- для кассовых суммирующих аппаратов, в том числе совмещенных с таксометрами, билетопечатающих машин, - постановлением Министерства по налогам и сборам Республики Беларусь, Государственного комитета по стандартизации Республики Беларусь от 14.10.2022 № 29/99

- для программных касс, - постановлением Министерства по налогам и сборам Республики Беларусь от 29.03.2018 № 10 (в ред. постановления от 29.12.2022 № 41).

Мероприятия по доработке кассового оборудования осуществляются в соответствии с Планом мероприятий по внедрению новых требований к кассовому оборудованию по выводу из оборота маркированных товаров, утвержденным Министром по налогам и сборам Республики Беларусь С.Э.Наливайко и Председателем Государственного комитета по стандартизации Республики Беларусь В.Б.Татарицким от 6 февраля 2023 г. № 8-2-10/08018, № 04-07/141:

- у субъектов хозяйствования, реализующих маркированные унифицированными контрольными знаками и средствами идентификации товары, доработка (замена на новые модели КСА) должна быть осуществлена до 01.01.2025, а у субъектов хозяйствования, у которых в продаже отсутствуют маркированные товары - до 01.04.2025 (подпункт 3.7 пункта 3 Плана)

- у пользователей программных касс замена программного обеспечения (программных касс) должна быть осуществлена до 01.01.2025 (подпункт 3.9 пункта 3 Плана).

Используемое в настоящее время субъектами хозяйствования кассовое оборудование не соответствует новым требованиям, в этой связи организациям и ИП необходимо принять меры по проведению необходимых работ с кассовым оборудованием (доработка, замена). При невозможности доработки оборудования оно подлежит замене.

Перечни моделей (модификаций) КСА, которые могут быть доработаны и которые не могут быть доработаны заявителями до соответствия новым требованиям, размещены на сайте МНС в разделе Налоговый контроль/ Контроль за приемом средств платежа и использованием кассового и иного оборудования (https://nalog.gov.by/tax_control/payment_control/). Здесь же размещены Графики подачи заявок на проведение изменений для соответствующего кассового оборудования (отдельно – для КСА и программных касс).

3. Территории сельской местности, на которые распространяется льготное налогообложение, определены

Решением Витебского областного Совета депутатов от 22.05.2024 №26 определены Перечни территорий сельской местности и малых городских поселений, на которых организации, осуществляющие торговлю, общепит и бытовое обслуживание, могут воспользоваться льготным режимом налогообложения в отношении налога на прибыль, налога на недвижимость, а также платежей за землю.

*Решение вступает в силу с 01.07 2024.

1. Оформление платёжных документов при перечислении налогов в бюджет.

С 10 мая 2024 г. в платежных документах на уплату налогов, сборов (пошлин), пеней, иных платежей в бюджет необходимо указывать два новых реквизита:

- фактический плательщик (УНП и наименование);

- фактический бенефициар (УНП и наименование).

Для плательщиков, состоящих на учёте в отделе по работе с плательщиками по Миорскому району, в платежной инструкции на уплату платежей указываем:

- в республиканский бюджет

бенефициар - Главное управление Министерства финансов Республики Беларусь по Витебской области, УНП 300594330;

фактический бенефициар – отдел по работе с плательщиками по Миорскому району, УНП 301312008.

№ счета BY97AKBB36029130100020000000 в ОАО «АСБ «Беларусбанк» г. Минск БИК АКВВBY2X

- в местный бюджет:

бенефициар - Главное управление Министерства финансов Республики Беларусь по Витебской области, УНП 300594330;

фактический бенефициар - финансовый отдел Миорского райисполкома, УНП 300069886.

№ счета BY94AKBB36003210000000000000 в ОАО «АСБ «Беларусбанк» г. Минск БИК АКВВBY2X

Сведения о реквизитах счетов для зачисления платежей в доходы бюджета размещены на сайте Министерства финансов Республики Беларусь в разделе «Исполнение бюджета» подраздел «Счета бюджетов с 10 мая 2024».

1. Сфера использования платёжных терминалов с 1 июля 2025г. расширяется

Обязанность возникнет у субъектов хозяйствования при:

- осуществлении разносной торговли;

- выполнении работ (услуг) вне постоянного места осуществления деятельности;

- оказании услуг и продаже в поездах городских, региональных, межрегиональных, международных, коммерческих линий товаров;

- осуществлении торговли с доставкой товаров на дом операторами почтовой связи и электросвязи, выездными бригадами организаций службы быта и коммунальных услуг;

- оказании бытовых услуг и осуществлении розничной торговли в объектах бытового обслуживания.

- автомобильных перевозок пассажиров в нерегулярном сообщении (за исключением перевозок автомобилями-такси);

- оказание от имени дипломатических представительств и консульских учреждений иностранных государств услуг по приему заявлений о выдаче визы для въезда в государства с визовым режимом.

2. Использование кассового оборудования в автомобиле-такси, когда автомобильная перевозка пассажиров заказана и выполнена с помощью электронной информационной системы (ЭИС) за наличные денежные средства.

Перевозить пассажиров с неисправным, выключенным (заблокированным) кассовым оборудованием водителю автомобиля-такси запрещено Правилами автомобильных перевозок пассажиров. В соответствии с установленным порядком использования кассового оборудования водитель автомобиля-такси в начале рабочего дня (после открытия смены) выполняет операцию по регистрации внесения наличных денежных средств, полученных перед началом работы (смены).

Следовательно, водителем смена может быть открыта только на включенном кассовом оборудовании, которое установлено и используется в автомобиле-такси.

3. Определение суммы платы за автомобильную перевозку пассажиров автомобилями-такси, заказанную и выполненную с помощью электронной информационной системы (ЭИС) за наличные денежные средства

Посредством ЭИС диспетчер такси или автомобильный перевозчик обеспечивают организацию и управление технологическим процессом выполнения автомобильных перевозок пассажиров автомобилями-такси (далее – перевозка) с использованием средств электросвязи и глобальной компьютерной сети Интернет. Также посредством ЭИС может осуществляться оплата пассажирами выполненных перевозок. Размер платы за перевозку, заказанную с использованием ЭИС, устанавливается договором и определяется: за посадку в автомобиль-такси, за 1 км оплачиваемого пробега и 1 минуту поездки.

Приём платежей при выполнении перевозок осуществляется с использованием кассового суммирующего аппарата, совмещенного с таксометром, с установленным средством контроля налоговых органов или программной кассы (далее – кассовое оборудование), кроме случая, когда платёж осуществляется только с использованием реквизитов банковских платежных карточек посредством ЭИС в безналичной форме.

В силу требований Правил автомобильных перевозок пассажиров по кассовому оборудованию подлежит проведению сумма платы за проезд, определенная ЭИС. Также Правилами предусмотрено, что водитель не может требовать от пассажира плату сверх показаний кассового суммирующего аппарата, совмещенного с таксометром, или сверх суммы, определенной ЭИС.

Таким образом, если перевозка заказана посредством ЭИС и оплата пассажиром за неё осуществляется с использованием наличных денежных средств, то такие денежные средства подлежат приему с использованием кассового оборудования в размере, определенном ЭИС. Пассажиру выдаётся платежный документ с отражением в нём стоимости поездки, которая определена ЭИС. В случае, если размер платы согласно показаниям кассового оборудования больше или меньше размера платы, определенного в ЭИС, то водителем должна быть применена скидка или надбавка (соответственно) на разницу между показаниями таксометра и размером платы по ЭИС. Пассажиру выдается платежный документ с указанием размера платы по таксометру и размером примененной скидки (надбавки) до размера платы, определенной ЭИС.

4. О предоставлении кодов маркировки российского образца белорусским субъектам хозяйствования для маркировки товаров легкой промышленности

В связи с введением в РФ с 01.04.2024 маркировки отдельных товаров легкой промышленности средствами идентификации РУП «Издательство «Белбланкавыд» с 18.04.2024 обеспечивает (в рамках информационного взаимодействия с ООО «Оператор-ЦРПТ») предоставление кодов маркировки российского образца белорусским субъектам хозяйствования для маркировки таких товаров.

Справочно. Маркировка средствами идентификации на территории Российской Федерации введена для товаров легкой промышленности, классифицируемых следующими кодами единой ТН ВЭД Евразийского экономического союза: 4304 00 000 0, 6101, 6102, 6103, 6104, 6105, 6110, 6112 11 000 0, 6112 12 000 0, 6112 19 000 0, 6112 20 000 0, 6113 00 (в части только верхней одежды), 6203, 6204, 6205, 6206, 6210 (в части только верхней одежды), 6211 20 000 0, 6211 32, 6211 33, 6211 39 000 0, 6211 42, 6211 43, 6211 49 000, 6214 и 6215.

5. Электронный документооборот: сведения, обязательные к заполнению в транспортных и иных документах, подтверждающих перемещение товаров при осуществлении взаимной торговли с другими государствами, с 01.05.2024

Создаваемые субъектами хозяйствования транспортные документы должны содержать сведения, предусмотренные для заполнения в международной товарно-транспортной накладной «CMR», составляемой на бумажном носителе. Кроме того, обязательными являются сведения:

- международный идентификационный номер субъекта хозяйствования - участника хозяйственной операции (глобальный номер расположения - (GLN)), присваиваемый системой идентификации ГС1 Беларуси;

- код страны грузоотправителя;

- код страны грузополучателя.

Иные документы должны содержать сведения, предусмотренные для заполнения в товарных накладных, составляемых на бумажном носителе, а также следующие сведения:

- GLN

- международный идентификационный номер товара (глобальный номер торговой единицы - Global Trade Item Number (GTIN);

- код страны грузоотправителя; наименование страны грузоотправителя;

- код страны грузополучателя; наименование страны грузополучателя.

1. О предоставлении сведений о доходах физических лиц при прекращении деятельности в результате ликвидации, реорганизации юридического лица.

Инспекция МНС по Полоцкому району информирует налоговых агентов, что в случае прекращения налоговым агентом своей деятельности в 2024 году, он должен выполнить свою обязанность по предоставлению сведений о доходах физических лиц не только за предыдущий год, но и за истекший период текущего года (до момента прекращения своей деятельности).

Сведения смогут быть представлены как налоговым агентом, который прекращает свою деятельность (до момента ее фактического прекращения), так и налоговым агентом-правопреемником, к которому переходят права и обязанности присоединённого юридического лица.

2. Советом Министров определён Перечень транспортных средств повышенной комфортности

В перечень таких автомобилей вошли:

|

Марка транспортного средства |

Модель (версия) транспортного средства, независимо от технических характеристик и комплектации |

|

1. Audi |

A8 <*>, Q8 <*>, R8 <*>, RS6 <*>, RS7 <*>, RSQ8 <*>, S8 <*>, SQ8 <*> |

|

2. Aston Martin |

Весь модельный ряд |

|

3. Aurus |

Весь модельный ряд |

|

4. Bentley |

Весь модельный ряд |

|

5. BMW |

7 <*>, 8 <*>, M5 <*>, M6 <*>, M7 <*>, M8 <*>, X6 <*>, X7 <*>, XM <*> |

|

6. Bugatti |

Весь модельный ряд |

|

7. Cadillac |

Escalade |

|

8. Ferrari |

Весь модельный ряд |

|

9. Lamborghini |

Весь модельный ряд |

|

10. Land Rover |

Range Rover Range Rover Sport |

|

11. Lexus |

LC <*>, LS <*>, LX <*> |

|

12. Maserati |

Весь модельный ряд |

|

13. McLaren |

Весь модельный ряд |

|

14. Mercedes-Benz |

AMG E <*>, AMG S <*>, AMG SL <*>, AMG G <*>, AMG GT <*>, AMG GLE <*>, AMG GLS <*>, G <*>, GLE Coupe <*>, GLS <*>, S <*>, SL <*>, Maybach <*> |

|

15. Porsche |

Весь модельный ряд |

|

16. Rolls-Royce |

Весь модельный ряд |

|

17. Toyota |

Land Cruiser 300 Sequoia |

Владельцам таких автомобилей, состоящих на учёте в ГАИ, если с года их выпуска прошло не более 3 лет, транспортный налог, включая авансовые платежи, следует уплачивать исходя из ставки, увеличенной в 10 раз.

3. О налогообложении сельхозорганизациями выплат студентам - целевикам

Ежемесячные выплаты за счет средств организаций – заказчиков кадров для обучающихся по сельскохозяйственным специальностям в учреждениях образования по договорам о целевой подготовке специалиста (рабочего, служащего), производимые в соответствии с Указом Президента Республики Беларусь от 25.02.2020 №70 «О развитии агропромышленного комплекса Витебской области», не облагаются подоходным налогом с физических лиц. Сведения налоговым агентом в отношении таких доходов (выплат) в налоговый орган не представляются.

4. О налоге на недвижимость у организаций – арендаторов капитальных строений у физических лиц или иностранных организаций с 01.01.2024

При расчёте налога на недвижимость организацией-арендатором стоимость арендованных капстроений, указанная в договоре, сравнивается с его рыночной стоимостью, указанной в заключении о независимой оценке, определенной организацией или ИП, имеющими аттестат на оценочную деятельность, на 1 января года, за который исчисляется налог.

При отсутствии такого заключения стоимость договора сравнивается со стоимостью, рассчитанной на основании приложения 32-1 к Налоговому кодексу.

Налоговой базой является наибольшая из сравниваемых стоимостей.

Обращаем внимание, что стоимость арендуемой недвижимости для исчисления налога по графе «Иные здания, сооружения, помещения» (это например, административные, складские, другие нежилые помещения) с 01.01.2024 зависит от общей площади капстроения (изолированного помещения), в котором арендуется эта недвижимость (критерии общей площади «до 200 кв. м», «от 200 до 400 кв. м», «свыше 400 кв. м»). То есть при аренде части помещения, принадлежащего физическому лицу или иностранной организации, у арендодателя следует запросить площадь всего помещения, чтобы достоверно определить необходимую расчётную стоимость. При аренде изолированного помещения целиком сведения об общей площади капстроения не нужны: арендатор применяет стоимость 1 кв. м из приложению 32-1 к Налоговому кодексу исходя из площади арендуемого изолированного помещения.

5. О ставке налога на доходы иностранных организаций, не осуществляющих деятельность в Республике Беларусь через постоянное представительство, по дивидендам и приравненным к ним доходам

С 01.04.2024 по 31.12.2026 ставка налога по доходам, начисляемым (выплачиваемым) иностранным организациям с местом нахождения в государстве, включенном в Перечень иностранных государств, совершающих недружественные действия в отношении белорусских юридических и (или) физических лиц, утвержденный постановлением Совета Министров Республики Беларусь от 06.04.2022 №209, устанавливается в размере 25%.

Кроме того, с 01.06.2024 по 31.12.2026 приостанавливается исполнение Республикой Беларусь международных договоров об избежании двойного налогообложения (далее - соглашения) с государствами, включенными в указанный Перечень, в части статей, которые регулируют налогообложение дивидендов, процентов и доходов от отчуждения имущества.

До 01.06.2024 в отношении указанных доходов возможно применение ставки налога (льгот) с учётом положений Соглашений, с 01.06.2024 – применяется новая ставка 25% независимо от норм Соглашений.

6. Не позднее 01.04.2024 организациям в налоговый орган необходимо предоставить:

- годовую индивидуальную отчетность по установленным форматам в виде электронного документа,

- информацию о движении денежных средств по открытым белорусскими организациями счетам в банке и иной кредитной (финансовой) организации за пределами Республики Беларусь, за исключением корреспондентских счетов по установленной форме (форма установлена в приложении №34-8 к постановлению МНС Республики Беларусь от 26.04.2013 №14).

1. Представление налоговыми агентами сведений о доходах физических лиц

В связи с изменениями в Налоговый кодекс перечень доходов физических лиц, в отношении которых налоговый агент не предоставляет сведения в налоговый орган, дополнен следующими позициями:

- доходы, выплачиваемые членам избирательных комиссий, комиссий по референдуму, комиссий по проведению голосования об отзыве депутата;

- доходы в натуральной форме, освобождаемые от подоходного налога в пределах, установленных абз.3 ч.1 п.23 ст.208 Налогового кодекса (в 2023г. - 186 руб.);

- доходы в виде призов и (или) подарков, полученных в натуральной форме победителями, призерами, участниками районных, областных, республиканских соревнований, смотров, конкурсов, фестивалей-ярмарок, проектов и других аналогичных мероприятий, освобождаемые от подоходного налога в соответствии с п.28-1 ст.208 Налогового кодекса.

Такие сведения не подаются и в отношении доходов за 2023 год (по сроку не позднее 01.04.2024!).

2. Выбираем отчётный период по НДС.

Плательщики налога на добавленную стоимость (НДС), избравшие на 2024 год отчетным периодом НДС календарный квартал, о принятом решении должны были информировать налоговый орган при предоставлении годовой налоговой декларации по НДС (в этом году срок её предоставления не позднее 22.01.2024) путём проставления в ней отметки.

Непроставление такой отметки означает, что Вы выбрали в качестве отчётного периода – месяц.

При этом не позднее 20.02.2024 отметка может быть проставлена (если забыли) либо аннулирована (если приняли иное решение). Для этого необходимо внести изменения (дополнения) в налоговую декларацию по НДС (иначе говоря, уточниться) за 2023 год.

3. Единый налог для производителей сельхозпродукции: о начале – уведомить, о прекращении – отчитаться по новым ставкам

Организации, изъявившие желание перейти с 1 января этого года на уплату единого налога для производителей сельскохозяйственной продукции, должны не позднее 01.02.2024 года представить в налоговый орган по месту постановки на учет уведомление о переходе на данный режим налогообложения по установленной форме.

Для применения единого налога в 2024 году сумма выручки от реализации произведенной сельхозпродукции (продукции первичной переработки льна) и продукции её переработки, должна быть не менее 50% общей суммы выручки организации (филиала) за 2023 год.

Напомним, что при несоблюдении за 2023 год данного критерия плательщики единого налога обязаны:

- прекратить его применение с 01.01.2024;

- исчислить и уплатить (пересчитать!) единый налог за 2023 год по ставке 3%;